Der Index-Effekt: Eine Marktneutrale Strategie zum Nutzen von Indexänderungen

Die Aktienmärkte bieten zahlreiche Strategien, um Gewinne zu erzielen. Eine besonders interessante und wissenschaftlich belegte Methode ist die Ausnutzung des sogenannten Index-Effekts. Diese Strategie basiert auf einer einfachen, aber wirkungsvollen Idee: Aktien, die in wichtige Indizes aufgenommen werden, steigen in der Regel im Preis, während diejenigen, die aus dem Index entfernt werden, im Wert fallen.

Die Grundidee des Index-Effekts

Wenn eine Aktie in einen bedeutenden Index wie den S&P 500 aufgenommen wird, steigt die Nachfrage nach dieser Aktie. Dies liegt daran, dass passiv verwaltete Fonds und ETFs, die diesen Index abbilden, gezwungen sind, die neue Aktie zu kaufen. Diese erhöhte Nachfrage führt zu einem Preisanstieg. Umgekehrt sinkt der Preis einer Aktie, die aus dem Index entfernt wird, da ETFs und andere Index-Investoren diese verkaufen müssen. Dieses Phänomen wurde in mehreren Studien empirisch nachgewiesen, darunter die Studie The Index Premium and its Hidden Cost for Index Funds, die den Index-Effekt detailliert untersucht.

Die Strategie

Die Strategie, um vom Index-Effekt zu profitieren, ist marktneutral und relativ einfach umzusetzen. Es geht darum, Aktien zu kaufen, die in einen bedeutenden Index aufgenommen werden, und gleichzeitig Aktien zu verkaufen, die den Index verlassen. Diese Positionen werden von der Ankündigung der Indexänderung bis zur tatsächlichen Umsetzung gehalten. Ein Stop Loss oder Take Profit ist in dieser Strategie nicht vorgesehen, da die Positionen relativ kurzfristig sind und auf einer klaren Marktreaktion basieren.

Eine marktneutrale Long-Short-Strategie bietet dabei den Vorteil, dass sowohl bei steigenden als auch bei fallenden Märkten Gewinne erzielt werden können, indem Aufsteiger gekauft und Absteiger verkauft werden.

Warum funktioniert der Index-Effekt?

Die Funktionsweise des Index-Effekts ist tief in den Mechanismen des Marktes verankert. Sobald die Ankündigung der Indexänderung erfolgt, werden institutionelle Investoren wie aktiv gemanagte Fonds und Arbitrageure aktiv. Sie kaufen Aktien der aufsteigenden Unternehmen und verkaufen die Aktien der Unternehmen, die aus dem Index entfernt werden. Dieses Verhalten setzt sich bis zur tatsächlichen Umstellung des Index fort.

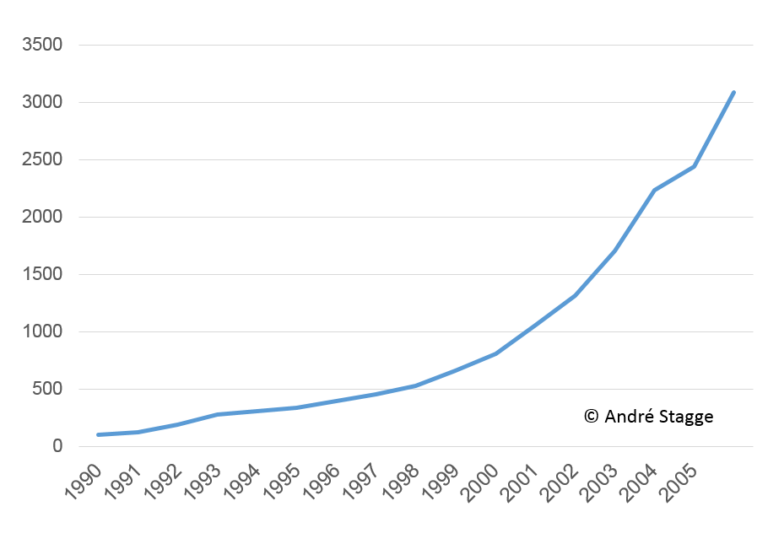

Am Tag der tatsächlichen Indexanpassung müssen dann passiv gemanagte ETFs und andere Indexfonds ihre Portfolios auf die neue Zusammensetzung anpassen. Dies führt dazu, dass sie die aufsteigenden Aktien zu einem bereits gestiegenen Preis kaufen müssen. Auf der anderen Seite verkaufen sie die Absteiger zu einem bereits gesunkenen Preis, was zu Verlusten führt. Studien zeigen, dass der Index-Effekt im S&P 500 von 1990 bis 2005 durchschnittlich zu einem Preisanstieg von +8,8% für die Aufsteiger und einem Preisverlust von -15,1% für die Absteiger führte.

Effizienz und Marktmechanismen

Eine interessante Frage ist, warum zwischen dem Ankündigungs- und Umsetzungstag unterschieden wird. Diese Praxis wurde von Standard & Poor’s im Jahr 1989 eingeführt, um den Markt zu stabilisieren. Würde die Umstellung sofort nach der Ankündigung erfolgen, müssten ETFs massive Mengen an Aktien in kurzer Zeit kaufen oder verkaufen, was zu erheblichen Marktstörungen führen könnte. Durch die Transparenz und die Verzögerung zwischen Ankündigung und Umsetzung wird es aktiv gemanagten Fonds, Arbitrageuren und privaten Investoren ermöglicht, von diesem Index-Effekt zu profitieren. ETFs hingegen müssen aufgrund ihrer Natur diese Prämien „bezahlen“.

Vor- und Nachteile der Strategie

Die Strategie bietet mehrere Vorteile:

- Einfache Analyse: Die Informationen über Indexänderungen sind öffentlich zugänglich.

- Wissenschaftlich belegbar: Zahlreiche Studien stützen den Index-Effekt.

- Steigende Bedeutung von ETFs: Da der Anteil von passiven Investments wächst, verstärkt sich der Index-Effekt.

- Marktneutralität: Die Long-Short-Strategie mindert das Marktrisiko.

Es gibt jedoch auch Nachteile:

- Kein Stop Loss: Dies erhöht das Risiko, da es keine automatische Verlustbegrenzung gibt.

- Research-Aufwand: Die Strategie erfordert eine sorgfältige Beobachtung der Märkte und Ankündigungen.

Fazit

Die Ausnutzung des Index-Effekts bietet dir eine clevere und empirisch belegte Möglichkeit, vom Verhalten passiver Investoren und der Dynamik an den Aktienmärkten zu profitieren. Durch eine geschickte Mischung aus Long- und Short-Positionen kannst du sowohl in bullischen als auch in bearischen Phasen Gewinne erzielen. Da passive Investments weiterhin an Bedeutung gewinnen, wird sich auch der Index-Effekt verstärken und dir lohnende Chancen bieten.

Trage dich jetzt per E-Mail ein, um die Quellen der Ankündigungen für Indexänderungen direkt zu erhalten!