Die Leitzinsen der Europäischen Zentralbank (EZB) befinden sich nach Aussage von EZB-Chefvolkswirt Philip Lane im neutralen Bereich, müssen aber weiter angehoben werden.

Interview der Financial Times

In einem Interview mit der Financial Times sagte Lane, die Zinsen seien noch nicht auf dem Niveau, dass eine rechtzeitige Rückkehr der Inflation zum Zielwert von 2 Prozent gewährleiste. Über die Wirkung von Basiseffekten hinaus müsse die Inflation von 3 auf 2 Prozent gesenkt werden. Lane zufolge ist das Risiko zu starker Zinserhöhungen derzeit noch nicht besonders hoch. Die EZB werde aber die Auswirkungen ihrer bisherigen Zinserhöhungen beobachten.

Lane machte klar, dass die EZB bei der Straffung ihrer Geldpolitik hartnäckig bleiben müsse. Die Frage sei, wie man die Inflation aus dem für 2023 prognostizierten 3-Prozent-Bereich rechtzeitig zum 2-Prozent-Ziel bekomme. „Das ist der Punkt, an dem die Zinspolitik wichtig sein wird. Es geht darum, sicherzustellen, dass der letzte Kilometer bis zum Ziel rechtzeitig zurückgelegt wird“, sagte er.

Da die EZB „in letzter Zeit nicht mehr so viele Straffungszyklen“ gehabt habe, bestehe eine weitere Quelle der Unsicherheit darin, dass die Empfindlichkeit der Inflation gegenüber den Zinssätzen in den verschiedenen Modellen, die die EZB anwende, sehr unterschiedlich sei.

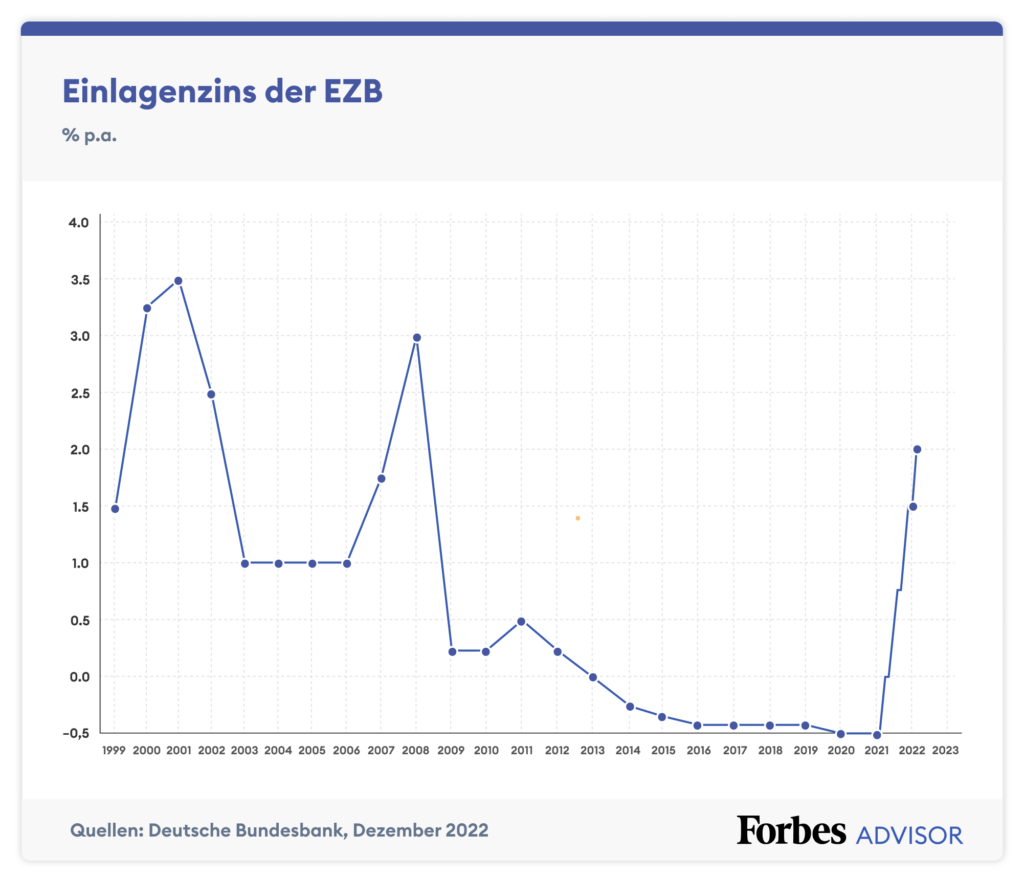

Weitere Zinsschritte der EZB

EZB-Präsidentin Christine Lagarde hatte nach der EZB-Ratssitzung im Dezember mindestens zwei weitere Zinsschritte von 50 Basispunkten in Aussicht gestellt. Die nächste Ratssitzung findet am 1./2. Februar statt. An den Finanzmärkten wird für die Jahresmitte ein Einlagensatz von 3,25 (derzeit: 2,00) Prozent eingepreist.

Lane zufolge beachtet die EZB bei ihrer Geldpolitik die Tatsache, dass die hohen Energiepreise nicht nur die Inflation antreiben, sondern auch einen Einkommensverlust mit sich bringen, also Wachstum und Inflation bremsen. In den USA, die als Energieproduzent von den hohen Preisen auch profitierten, sei das nicht im gleichen Maße der Fall. „Wir haben beide ein Inflationsziel von 2 Prozent, aber die zum Erreichen dieses Ziel notwendigen Zinsen werden sich substanziell unterscheiden“, sagte er mit Blick auf die Geldpolitik der USNotenbank.

Nach Lanes Aussage wird die EZB zudem beobachten, wie sich die restriktiveren Finanzierungsbedingungen auf die Realwirtschaft auszuwirken beginnen. „Der Leitzins wurde erst im Sommer geändert, aber die Zinskurve bewegt sich schon seit einem Jahr“, sagte er. Die Auswirkungen davon würden im Verhalten der Banken, des Anleihemarktes und des Finanzsystems sichtbar. „Die interessante Phase ist nun die Reaktion der Unternehmen, Haushalte und Regierungen auf die veränderten finanziellen Bedingungen.“

Zinserhöhungen der EZB

Risikohinweis und Haftungsausschluss

Alle Informationen basieren auf Quellen, die ich für zuverlässig halte. Die Angaben erfolgen nach sorgfältiger Prüfung, jedoch ohne Gewähr. Gute Ergebnisse in der Vergangenheit garantieren keine positiven Resultate in der Zukunft. Investments in Optionen, Futures, CFD´s, ETFs, Zertifikaten, sonstigen Derivaten und Aktien bieten Chancen auf Gewinne bei zugleich hohem Verlustrisiko. Die vorgestellten Strategien haben eine kurzfristige, spekulative Ausrichtung. Aufgrund der spekulativen Risiken, die mit Anlagen in Wertpapieren und Derivaten verbunden sind, sollten Sie solche Investments grundsätzlich niemals auf Kredit finanzieren. Jedes Investment beinhalten spekulative Risiken, die im negativsten Fall bis zu einem Totalverlust der investierten Mittel sowie der Nachschusspflicht, d.h. Verluste, die über das eingesetzte Kapital hinausgehen, führen können. Daher wird ausdrücklich davon abgeraten, Anlagemittel nur auf spekulative Mittel zu konzentrieren. Die vorliegenden Analyseergebnisse stellen keine konkreten Aufforderungen zum Kauf oder Verkauf von Wertpapieren oder derivativen Produkten dar. Die Analysen dieser Webseite berücksichtigen in keiner Weise eine konkrete persönliche Anlagesituation und dürfen folglich nicht als Anlageberatung im Sinne des § 32 KWG aufgefasst werden.